Privati - 15 Febbraio 2022

Prestito personale: trasforma i tuoi desideri in realtà

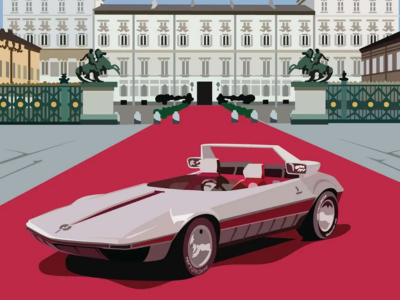

Hai bisogno di un prestito per comprare un’auto? Per una cucina nuova? Per il Master di tuo figlio all’estero? Per il matrimonio di tua figlia? Per quella vacanza esotica che hai promesso? Per una spesa sanitaria imprevista e urgente? Per quel sogno che hai da sempre?

La Banca del Piemonte è pronta a darti la somma che ti serve – da tremila a trentamila euro – velocemente, semplicemente, convenientemente. Offrendoti il prestito personale, la tua soluzione.

Indice contenuti

COSA E’ IL PRESTITO PERSONALE

E’ un finanziamento che si può richiedere alla banca soltanto per bisogni personali, propri o familiari. Si chiama prestito finalizzato quando serve per acquistare qualcosa, per esempio l’auto o la moto, il maxi televisore hi-tech, il corso di formazione, il viaggio alle Maldive. Pertanto, il prestito finalizzato è un finanziamento legato all’acquisto di un determinato bene o servizio, da restituire a rate. Se, invece, il prestito viene richiesto perché si ha bisogno di denaro liquido, si chiama prestito personale non finalizzato. Può essere chiesto anche per estinguere altri finanziamenti o impegni che il cliente ha in corso con altre banche o finanziarie.

Il prestito personale non viene concesso per altre esigenze, come quelle relative alle attività professionali, quali l’acquisto di una attrezzatura per il proprio negozio piuttosto che di una macchina agricola o di un macchinario per il laboratorio.

Inoltre, anche se chiesti da un consumatore per esigenze private non sono considerati prestiti personali i finanziamenti inferiori ai 200 euro e quelli superiori ai 75.000, i finanziamenti che non prevedono il pagamento di interessi o altri costi, i finanziamenti per acquistare un terreno o un immobile costruito o progettato, i finanziamenti di durata superiore ai cinque anni garantiti da ipoteca su beni immobili e gli sconfinamenti, cioè l’utilizzo, autorizzato in via occasionale, di somme superiori al proprio saldo di conto corrente o al fido ottenuto in conto corrente.

CHI PUO’ RICHIEDERE IL PRESTITO PERSONALE

Qualsiasi persona maggiorenne può richiedere alla banca un prestito personale. Per ottenerlo, però, è necessario dimostrare di essere in grado di restituire, alle scadenze stabilite, la somma ottenuta in prestito. Questa capacità si chiama “merito creditizio” e viene valutata dalla banca prima di concedere il finanziamento. Prima di concludere il contratto o prima di acconsentire a un aumento importante della somma concessa, infatti, la banca ha l’obbligo di raccogliere le informazioni sulla capacità di rimborso del richiedente, sia chiedendo le informazioni direttamente a lui, sia consultando una banca dati.Se la domanda di credito viene rifiutata sulla base della consultazione di una banca dati, il consumatore ha il diritto di esserne informato immediatamente e gratuitamente, con l’indicazione della banca dati e del risultato della consultazione. In ogni caso, tutti i possono conoscere le informazioni presenti a loro nome nella Centrale dei Rischi. L’accesso è gratuito e può essere effettuato in modo veloce e sicuro anche online.

Leggi anche: Come richiedere un mutuo prima casa giovani.

ADESSO PUOI SUBITO

Il prestito personale ADESSOpuoiSUBITO consente di ottenere da un minimo di 3mila euro a un massimo di 30mila euro. Il prestito viene erogato sul conto corrente del cliente, mediante bonifico bancario, entro 15 giorni lavorativi dall’accettazione della richiesta di finanziamento.

La durata del prestito varia da un minimo di 24 mesi a un massimo di 96 mesi (otto anni). Le rate sono mensili e posticipate. Sono calcolate secondo un piano di ammortamento “alla francese”, ossia a rate costanti con interessi decrescenti e quota capitale crescente.

Volendo, il cliente ha la facoltà di sottoscrivere una polizza assicurativa accessoria che garantisce il capitale o un importo mensile a copertura delle rate al verificarsi di determinati eventi che potrebbero compromettere la capacità di rimborso; ma questa opzione è facoltativa e non indispensabile per ottenere il finanziamento alle condizioni proposte.

Tra l’altro, il cliente può rimborsare anticipatamente, in qualsiasi momento, in tutto o in parte, l’importo del prestito ottenuto e, in questo caso, ha diritto a una riduzione del costo totale del credito, pari all’importo degli interessi e dei costi dovuti perla vita residua del contratto. Inoltre, il cliente ha il diritto di recedere dal contratto entro 14 giorni dalla sottoscrizione.

Leggi anche: Come aprire un conto corrente online zero spese.

I DOCUMENTI DA PRESENTARE

Per avviare la pratica e valutare la sua capacità di rimborso, la banca richiede al consumatore alcuni documenti: la carta di identità, il codice fiscale, la busta paga e il Cud se si stratta di lavoratore dipendente; o la dichiarazione dei redditi (730 o modello unico) se il richiedente è un libero professionista o lavoratore autonomo; nel caso di un pensionato, il cedolino della pensione o la certificazione dell’Inps. Infine, se chi chiede il prestito ha altri finanziamenti in corso, la banca richiede la relativa documentazione.

I COSTI DEL FINANZIAMENTO

Ottenere un credito ha un costo: interessi, commissioni e altre spese. Le commissioni comprendono, per esempio, i costi per l’apertura della pratica e per la gestione del finanziamento; le altre spese possono riguardare le imposte o le eventuali assicurazioni. Alcune commissioni e spese sono fisse, indipendentemente dalla somma richiesta, quindi incidono di più se l’importo richiesto è basso. L’insieme di questi costi forma il “costo totale del finanziamento”, espresso dal Taeg, il tasso annuo effettivo globale che, appunto, comprende tutti i costi e per questo è particolarmente utile per capire quale può essere il finanziamento più adatto alle proprie esigenze e possibilità economiche. Il Taeg, perciò, è lo strumento principale di trasparenza nei contratti di credito ai consumatori, essendo anche un indice armonizzato a livello europeo.

I DIRITTI DEL RICHIEDENTE

La banca deve fornire al consumatore tutte le informazioni, così che possa valutare l’offerta. Fra l’altro, al richiedente deve consegnare gratuitamente il modulo Secci, che indica le caratteristiche principali del finanziamento (tipo di contratto, importo, durata, rate, il bene o servizio e il prezzo in caso di credito finalizzato, le garanzie), le informazioni sui costi del credito: tasso di interesse (Tan) e Taeg, con il dettaglio dei costi inclusi e non inclusi; gli altri aspetti legali (per esempio: consultazione di una banca dati, diritto a ricevere una copia del contratto prima della firma, diritto di recesso, rimborso anticipato, conseguenze in caso di mancato pagamento di una o più rate); infine, le informazioni supplementari in caso di commercializzazione di prodotti a distanza (online o per telefono).

Se le informazioni ricevute non sono sufficienti o se ha difficoltà a comprenderle, il cliente può rivolgersi a personale della banca, che deve garantire assistenza, almeno nei normali orari di lavoro e con colloqui individuali e diretti, anche per telefono.

Inoltre, prima della conclusione del contratto e per tutto il periodo in cui il cliente può esercitare il diritto di recesso, la banca è obbligata a fornirgli gratuitamente chiarimenti completi sulle caratteristiche essenziali del finanziamento, sulle condizioni contrattuali, sugli obblighi che derivano dal contratto e sulle conseguenze del mancato pagamento delle rate. Il consumatore ha il diritto di richiedere e ottenere gratuitamente una copia del contratto pronta per essere firmata, per poterla valutare con calma.

RITARDI DI PAGAMENTO

Prima di chiedere il finanziamento è importante valutare bene la propria disponibilità mensile, cioè il denaro che resta se dallo stipendio si tolgono le spese correnti e altre rate da pagare. Per i ritardi di pagamento, infatti, al cliente saranno addebitati interessi di mora pari al tasso (Tan) convenuto contrattualmente. In caso di mancato pagamento delle rate la banca può rivalersi sulla garanzia e ricorrere a tutte le azioni previste dalla legge per riscuotere il suo credito, dai solleciti formali al ricorso al giudice. Nei casi più gravi, la banca può ottenere lo scioglimento del contratto, che obbliga il consumatore a rimborsare subito tutto il debito residuo. Un’altra conseguenza del mancato pagamento delle rate è che la banca è tenuta a segnalarlo alla Centrale dei Rischi o ai Sic. La segnalazione può rendere difficile ottenere un credito in futuro. Comunque, tutte le conseguenze del mancato pagamento sono indicate nella documentazione informativa e nel contratto.

Messaggio pubblicitario con finalità promozionale. La concessione del finanziamento è soggetta a valutazione ed approvazione da parte di AVVERA S.p.A. Per le condizioni contrattuali e per quanto non espressamente indicato, si rimanda al modulo “Informazioni pubblicitarie prestiti personali Avvera” disponibile in filiale e sul sito www.bancadelpiemonte.it alla sezione Trasparenza nonché al modulo IEBCC (Informazioni Europee di Base sul Credito ai Consumatori) e ai termini e alle condizioni previste dalla documentazione precontrattuale e contrattuale consegnata al cliente Consumatore prima che questi sia vincolato da un contratto di credito. Prima della sottoscrizione delle coperture assicurative facoltative leggere i Fascicoli Informativi disponibili nelle filiali e sul sito www.bancadelpiemonte.it alla sezione Trasparenza. Banca del Piemonte colloca i prodotti di AVVERA S.p.A. in virtù di un accordo distributivo con vincolo di esclusiva sottoscritto tra le parti e senza costi aggiuntivi per il Cliente.