Quello che conta per te

Come Banca, ma prima di tutto come persone, desideriamo essere al tuo fianco per supportarti nella gestione della tua vita economica. Attraverso questa rubrica, mettiamo a tua disposizione le nostre competenze e la nostra esperienza per aiutarti a navigare con maggiore sicurezza tra le sfide finanziarie quotidiane. Il nostro obiettivo è offrirti strumenti utili e consigli pratici, affinché tu possa prendere decisioni autonome e consapevoli in tutti gli ambiti della tua vita che richiedono attenzione economica.

Messaggio pubblicitario con finalità promozionale.

Lorem ipsum dolor sit amet consectetur. In enim consectetur risus mattis in lobortis amet in. Tristique tempor tellus dolor interdum suscipit.

I progetti all'orizzonte

Gestire l’eredità e dare valore al nostro tempo

La grammatica di base che regola il passaggio generazionale.

#23 Gestire l’eredità e dare valore al nostro tempo

Indice dei contenuti

Matusalemme visse 969 anni, noi possiamo ambire al massimo a 120 anni, ma comunque non siamo immortali.

Quando una persona viene a mancare, i suoi cari si trovano ad affrontare in maniera talvolta improvvisa il difficile compito di riprendere in mano le sue cose e di dover decifrare documenti incomprensibili accatastati in vecchi faldoni. Chi ci è passato sa quanto sia doloroso, perché fa riaffiorare i ricordi e genera malinconia.

Prendere in mano le redini della propria vita e scegliere per tempo cosa lasciare, a chi e come, è un atto di premura e di grande rispetto verso le persone a cui teniamo, perché evita loro inutili incombenze in un momento complicato e limita lunghe e costose discussioni tra eredi.

Pensare all’eredità? No, grazie.

Da un punto di vista psicologico, pensare a quel che accadrà dopo di noi risulta particolarmente difficile.

Il motivo è fortemente culturale, dato che in altri Paesi (come ad esempio la Svezia) la messa in ordine di quanto accumulato in vita per evitare incombenze a chi resta è una prassi diffusa.

Noi italiani siamo un popolo superstizioso e tendiamo a rimuovere il pensiero del non esserci, ed è spesso proprio questa rimozione ad impedirci di cogliere i benefici della pianificazione successoria.

Sono infatti ancora pochi gli italiani che scelgono di gestire per tempo il passaggio generazionale. Secondo i dati ufficiali, solo il 12% italiani fa testamento. Le conseguenze sono molte, basti pensare che sono ben 200.000 gli atti giudiziari legati a liti per questione di trasmissione del patrimonio (fonte: Milano Finanza 2023).

Questo significa che non abbiamo ancora compreso del tutto quanto sia importante tutelare i nostri cari, anche sul fronte della successione.

“Prendere in mano le redini della propria eredità e gestire per tempo il passaggio generazionale è un’opportunità per tutelare i nostri cari.”

Chi ha più diritti, e chi non ne ha?

Se una persona viene a mancare senza lasciare testamento, la successione è interamente regolata da norme di legge.

Gli eredi legittimi sono il coniuge, i figli, i genitori, i fratelli e le sorelle e i parenti sino al sesto grado di parentela. Se non vi sono parenti entro il sesto grado l’eredità viene devoluta di diritto allo Stato, che risponderà anche di eventuali debiti.

La legge privilegia le persone che hanno avuto un rapporto di parentela più stretto con il defunto, si segue cioè il cosiddetto principio di gradualità. Ad esempio, nel caso in cui ci sia solo un figlio e un coniuge, i beni verranno divisi a metà. Quando sono invece presenti più figli al coniuge spetterà un terzo del patrimonio, mentre ai figli i restanti due terzi divisi in parti uguali.

Se il defunto non era sposato, allora l’intero patrimonio verrà diviso in parti uguali tra i figli. I fratelli del defunto e gli ascendenti (ossia i genitori, i nonni e così via), potranno quindi diventare eredi soltanto se il defunto non aveva figli.

Ne deriva che non rientrano nella categoria degli eredi legittimi le persone che fanno parte di nuclei familiari nuovi, come ad esempio i conviventi, i «genitori sociali», i «figli sociali» e così via…

Il panorama familiare contemporaneo è però molto denso e variegato e questo ha grosse implicazioni se si sta ragionando di passaggio generazionale.

La quota disponibile: uno strumento importante

Oltre alla quota legittima (vincolata per legge e riservata ai parenti entro il 6°grado) si può disporre di una quota disponibile.

La quota disponibile, definita per legge, corrisponde a quella parte di patrimonio che può essere liberamente destinata a chiunque, indipendentemente dalla presenza o meno di eredi legittimi.

Attraverso l’utilizzo di strumenti coerenti, come assicurazioni vita o testamenti, la legge ci permette di «liberare una quota della successione legittima», variabile in relazione alla numerosità degli eredi legittimi esistenti, per proteggere persone alle quali si è legati, ma che non rientrano nella parentela riconosciuta dalla legge.

“La quota disponibile è quella parte di patrimonio che può essere liberamente destinata a chiunque, indipendentemente dalla presenza o meno di eredi legittimi”

Ragionare sul proprio passaggio generazionale insieme a professionisti del mercato, ci permette di “non lasciare che sia”. In mancanza di interventi specifici, si applica automaticamente la cosiddetta «successione legittima» stabilita dallo Stato.

Pertanto, restare ancorati a superstizioni, o semplicemente procrastinare la decisione, può risultare molto dannoso.

Le imposte di successione: tante o poche? Dipende…

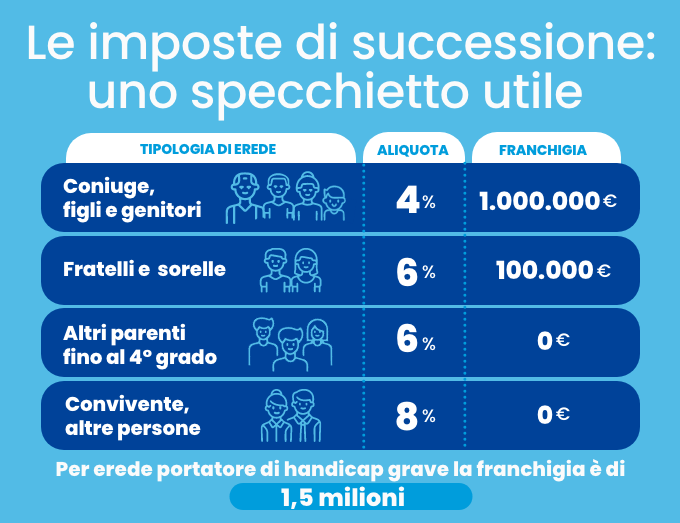

Quando si entra in possesso di un’eredità occorre pagare un’imposta di successione. Questa imposta si applica al valore della quota o dei beni, eccedente una franchigia, definita in base al rapporto di parentela esistente. Anche qui, alla base della tutela c’è la famiglia formalizzata.

Se, ad esempio, l’erede è il coniuge, il figlio o il genitore, l’imposta si applica solo sulla quota che supera la franchigia di 1 milione di euro. Se invece ad entrare in possesso dell’eredità è un fratello o una sorella, la franchigia scende a 100.000 euro. Se infine l’eredità è destinata ad un soggetto portatore di handicap grave, allora la franchigia sale a 1.500.000 euro. Altri eredi, con grado di parentela più distante, non beneficiano di alcuna franchigia.

Oltre alla franchigia, occorre poi considerare l’aliquota. L’importo da pagare si ottiene infatti applicando alla base imponibile, ridotta dell’eventuale franchigia, un’aliquota che varia a seconda del rapporto di parentela esistente: si va dal 4% se gli eredi sono il coniuge, i figli o i genitori, all’ 8% se chi entra in possesso dell’eredità sono soggetti oltre il 4° grado di parentela.

Non tutti i beni che si ricevono in eredità sono sottoposti a imposta di successione. A titolo di esempio, sono tassati, il denaro, i gioielli, gli immobili, i beni mobili e i titoli al portatore, le partecipazioni in società, etc. Sono invece esenti da imposta di successione, il TFR, le polizze stipulate dal defunto, i crediti verso lo Stato, gli enti pubblici territoriali e gli enti pubblici che gestiscono forme obbligatorie di previdenza e di assistenza sociale, i titoli del debito pubblico, etc.

In sintesi, in Italia le imposte di successione sono particolarmente generose se rivolte a dei parenti stretti e molto meno se ad entrare in possesso di un bene è, ad esempio, un convivente. È essenziale farsi supportare nell’individuazione degli strumenti adatti a liberare la quota disponibile e a gestire al meglio la fiscalità.

E se si eredita un immobile?

La proprietà immobiliare costituisce la maggior parte della ricchezza delle famiglie italiane. Siamo un popolo di «proprietari di casa» e questa consuetudine fa sì che gran parte delle eredità comprendano case o appartamenti.

Qualora nel trasferimento di beni siano presenti degli immobili, sarà necessario tenere in considerazione due ulteriori imposte: l’imposta ipotecaria (corrispondente al 2% del valore catastale dell’immobile) e l’imposta catastale (pari all’1% del valore dell’immobile).

Se l’immobile ereditato rappresenta una «prima casa», sono previste delle agevolazioni. In questo caso le imposte sono dovute in misura minima e fissa, pari a 200 euro di imposta catastale e 200 euro di imposta ipotecaria.

Conclusioni

Anche se può risultare difficile, l’invito è quello di cominciare a ragionare sul proprio passaggio generazionale e domandarsi se sia più vantaggioso rinviare il ragionamento sulla trasmissione del proprio patrimonio o se invece sia meglio pianificare la propria successione già in vita, assicurandosi che parte dei propri beni vadano a favore delle persone a cui vogliamo bene, siano essi familiari o altri affetti. Solo così sapremo essere dei buoni antenati.