Le sfide di oggi

Una vita, tanti eventi

Economicamente pronti ad accogliere nuove sfide

#5 Una vita, tanti eventi

Indice dei contenuti

Un bambino di 100 anni fa poteva facilmente immaginare come sarebbe stato il suo futuro: gli bastava osservare suo padre, il lavoro che svolgeva, gli strumenti che utilizzava e immaginarsi alla sua età. Terminati gli studi si cominciava a lavorare subito e a mettere da parte il primo stipendio. Nel frattempo, ci si sposava, si diventava mamme e papà, con i risparmi accumulati si comperava casa e si continuava a lavorare senza particolari interruzioni fino al momento della pensione.

Oggi quel corso di vita è popolato da eventi, alcuni noti, altri completamente nuovi, che si presentano in maniera talvolta ricorrente, ad età diverse, portando con sé sfide inattese. In questa puntata accenderemo la luce su alcuni eventi selezionati che, insieme a molte altre fasi di vita, approfondiremo nelle prossime puntate!

Casa dolce casa

Circa il 70% degli italiani è proprietario dell’abitazione in cui vive. Comprare casa è una delle operazioni economiche più importanti della nostra vita, un momento emozionante che ci impegnerà per lungo tempo. La casa non è solo il luogo che ci dà riparo, rappresenta anche il nostro modo di essere e il modo che abbiamo di relazionarci con gli altri. Se un tempo il pagamento di un mutuo veniva affrontato con maggiore tranquillità per via di entrate mediamente più costanti, oggi l’incertezza che ci avvolge rischia di renderci più timorosi… Come abbiamo visto in precedenza, le nostre esigenze evolvono nel tempo, e con loro anche la nostra casa ci seguirà in questi cambiamenti. Potrebbe arrivare il momento di trovarne una nuova, aggiornarla, modificarla, ristrutturarla. Saremo pronti e capaci di farlo?

“La casa non è solo il luogo che ci dà riparo, rappresenta anche il nostro modo di essere e il modo che abbiamo di relazionarci con gli altri”

L’acquisto e il mantenimento di una casa include costi evidenti ed altri meno noti che spesso tendiamo a trascurare. Per poter gestire in sicurezza impegni economici tanto importanti, servono stime e valutazioni accurate.

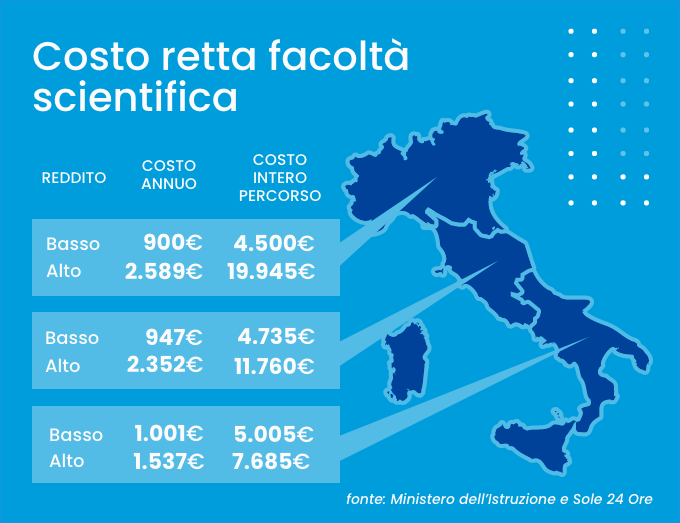

Essere genitore oggi

L’arrivo di un figlio capovolge la nostra vita: tutto assume una nuova luce, cambiano le esigenze economiche e si modificano i consumi di tutta la famiglia. L’arrivo di un bambino genera infatti costi immediati (spese sanitarie in gravidanza, passeggino, lettino, vestiti, etc…), e costi legati alla crescita e al raggiungimento dell’autonomia economica che avviene mediamente dopo i 30 anni. Mantenere un bambino fino a 18 anni costa in media 9,7 anni di reddito di un genitore: un costo per nulla irrisorio. Le spese però non finiscono qui: un buon futuro passa infatti anche attraverso una buona formazione scolastica. Se si sceglie un percorso universitario, ad esempio, oltre ai costi per l’iscrizione che rappresentano una voce rilevante, occorre considerare il costo dell’affitto, dei libri, delle spese per alimentazione e dei trasporti. Se poi la scelta ricade su un master, magari all’estero, ecco che le uscite aumentano ulteriormente.

La responsabilità nei confronti dei figli non termina con l’uscita di casa e il raggiungimento dell’autonomia economica, ma può proseguire oltre, fino a quando ce ne sarà bisogno. Una buona educazione finanziaria ci aiuta a pianificare i costi per tempo e a costruire un piano coerente con i nostri desideri.

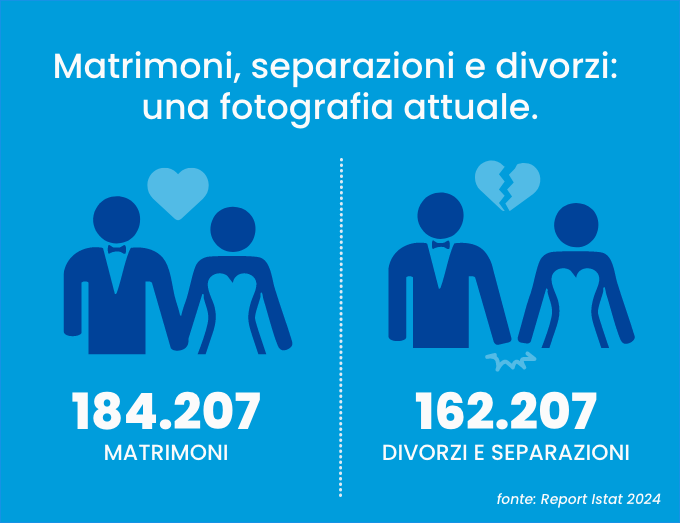

E vissero per sempre felici e contenti…?

Nel 2023 in Italia sono stati celebrati 184.207 matrimoni. Lo stesso anno si sono registrati 162.207 tra divorzi e separazioni. Se un tempo la fine di una unione matrimoniale era cosa assai rara, oggi pare essere diventata un evento molto frequente. Il 15% delle separazioni avviene dopo i 65 anni, quando i figli escono di casa e ci si trova senza progettualità comuni. Quando un’unione finisce, reddito e patrimonio diminuiscono, spesso si dimezzano, mentre le spese tendono ad aumentare: vivere da soli costa di più, perché significa due abitazioni, due carrelli della spesa, spese sanitarie maggiori… Molte persone, colte in contropiede, devono intaccare i risparmi per far fronte alle nuove spese o svincolare denaro che non andrebbe sfiorato, ad esempio riscattando polizze assicurative o sospendendo i versamenti pensionistici.

Separarsi è difficile per tutti, in particolar modo per tutte quelle persone che non dispongono di una propria autonomia economica o non possono contare su una pensione propria perché certe dell’apporto economico dell’ex partner.

Essere pronti (e pronte) a gestire individualmente le emergenze, ad esempio costruendosi una riserva economica in caso di necessità, è essenziale in un mondo che pone i suoi abitanti di fronte a sfide così nuove.

Una vita, tante probabilità, qualche imprevisto

Proprio come nel gioco del Monopoly, nel corso della nostra (sempre più lunga) vita potrebbe capitarci di dover pescare dal mazzo delle probabilità e imprevisti. Nel mondo dell’educazione finanziaria, non tutti gli imprevisti richiedono attività di prevenzione o pianificazione ma alcuni sì, e sono quelli che, sebbene siano poco probabili, possono avere conseguenze economiche importanti sulla nostra stabilità familiare. Tra gli imprevisti più difficili da affrontare c’è la possibilità di rimanere invalidi in giovane o tarda età, dover sostenere spese sanitarie importanti, o venire a mancare. Tutti questi rischi portano ad un’improvvisa mancanza di redditi e, nel caso dell’invalidità, all’aumento delle spese necessarie per vivere. In Italia, le persone con più di 65 anni a rischio di cronicità o mancata autosufficienza sono il 28,7% (fonte: Long term care Report, 2021, Unione Europea), ossia… diversi milioni. Certo, preferiremmo non pensarci… ma come dice un famoso detto, prevenire è meglio che curare.

“non tutti gli imprevisti richiedono attività di prevenzione o pianificazione ma alcuni sì, e sono quelli che, sebbene siano poco probabili, possono avere conseguenze economiche importanti sulla nostra stabilità familiare”

Per questo, ed in particolar modo se ci sono persone che dipendono economicamente da noi, è importante simulare cosa accadrebbe se il reddito da lavoro di un adulto venisse a mancare e su quali supporti economici potremmo fare affidamento.

Vivere in pensione

Ognuno di noi potrebbe passare, statisticamente, più di 20 anni in “pensione”. Questo lungo periodo, tuttavia, si accompagna spesso a un pensiero che muove in due direzioni opposte: da una parte, infatti, molti di noi desiderano smettere di lavorare appena possibile, cercando di cogliere la possibilità di andare in pensione appena si apre una finestra normativa. Dall’altra, cerchiamo di evitare o posticipare il pensiero perché fatichiamo a confrontarci con un periodo di vita nel quale saremo, necessariamente, anziani, “meno tonici” e poco produttivi.

Vivere in pensione significa infatti passare molti anni in una situazione del tutto nuova, nella quale non lavoreremo, avremo molto tempo per noi, ma soprattutto avremo un reddito non più modificabile, che deriverà dai contributi e dalle scelte che prendiamo adesso.

“Vivere in pensione significa passare molti anni in una situazione del tutto nuova, nella quale non lavoreremo, avremo molto tempo per noi”

20 (e più) anni di tempo possono essere accompagnati da una qualità della vita appagante o essere gestiti al limite continuo del bisogno. Riflettere e pianificare la pensione è tanto importante, perché le scelte e le mancate scelte di oggi avranno un impatto importante sul nostro benessere futuro.

Lasciare un’eredità

Parlare di successione, eredità, testamenti non piace a nessuno. Molti di noi tralasciano il discorso per scaramanzia, altri pensano che possa intaccare la fiducia reciproca, altri ancora semplicemente sottovalutano le conseguenze di una mancata pianificazione.

Affrontare per tempo il tema del passaggio generazionale è essenziale per molti motivi, ad esempio perché la legge in materia di successione è ben codificata e richiede la formalizzazione dell’unione e l’esistenza di un legame di parentela. Come abbiamo visto in precedenza il panorama familiare contemporaneo è ben più variegato e popolato da unioni non formalizzate, convivenze, famiglie ricomposte.

“Affrontare per tempo il tema del passaggio generazionale è essenziale perché la legge in materia di successione è ben codificata e richiede la formalizzazione dell’unione e l’esistenza di un legame di parentela.”

Ciò che occorre domandarsi è se sia più vantaggioso rinviare il ragionamento sulla trasmissione del nostro patrimonio, lasciando che chi erediterà lo decidano normative standardizzate, o se invece sia meglio scegliere la nostra successione già in vita, assicurandoci che parte dei nostri beni vadano in maniera efficiente a favore delle persone che amiamo, siano esse familiari o altri affetti.

Conclusione

Il corso di vita da lineare è diventato circolare e colmo di sfide nuove da affrontare. Ciascun abitante del XXI esimo secolo deve essere pronto a gestire eventi di vita inattesi, in età inattese… Impariamo a porci la domanda “cosa accadrebbe se…?” e “Sarò pronto ad affrontare economicamente questa nuova sfida?”